Способы оценки инвестиционной деятельности коммерческого банка

Банковское дело » Инвестиционная деятельность коммерческого банка на рынке ценных бумаг: проблемы и перспективы » Способы оценки инвестиционной деятельности коммерческого банка

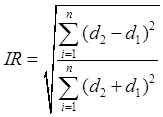

Исходя из вышеизложенного, решено было в дальнейшем для оценки диверсификации использовать показатель IR[1] как наиболее универсальный и общий:

, (1)

, (1)

где d1 и d2 - удельные веса признаков в двух сопоставляемых структурах.

Отметим, что данный показатель изменяется от 0 до 1; высокий уровень данного показателя говорит о невысокой диверсифицированности структуры, и, наоборот, при уменьшении данного показателя увеличивается диверсификация. Для использования выбранного показателя необходимо определиться со структурой баланса коммерческого банка. Перечень клиентов коммерческого банка, отражающийся в активе и пассиве, одинаков, поэтому предлагается, кроме раздельного анализа актива и пассива, рассматривать клиентов укрупненно, не разбивая их на нашедших отражение в активе либо в пассиве. Операции коммерческого банка тесно соотносятся с кругом клиентов, которому они предназначены, поэтому предлагается рассматривать одинаковые операции для разного круга клиентов как различные. Исходя из этого, в табл. 2 предлагается следующая классификация элементов структуры активов (пассивов).

Таблица 2

Классификации элементов структуры активов (пассивов) коммерческого банка.

|

По клиентам: 1. Актив. 2. Пассив. 3. Общая структура |

По операциям: | |

|

1. Актив |

2. Пассив | |

|

Государство и государственные организации. Кредитные организации. Негосударственные организации. Физические лица. Прочие |

Касса и коррсчета. Кредитование. Вложения в ценные бумаги |

Текущие счета. Депозитные счета. Выпущенные ценные бумаги |

|

По операциям: | ||

|

3. Актив |

4. Пассив |

5. Пассив |

|

Касса. Коррсчета в рублях. Коррсчета в валюте. Кредитование кредитных организаций. Кредитование предприятий. Кредитование физических лиц. Вложение в государственные ценные бумаги. Вложение в корпоративные ценные бумаги |

Текущие счета резидентов. Текущие счета нерезидентов. Депозитные счета резидентов. Депозитные счета нерезидентов. Выпущенные ценные бумаги |

Текущие счета государства и государственных организаций. Текущие счета кредитных организаций. Текущие счетапредприятий. Текущие счета физических лиц. Депозитные счета государства и государственных организаций. Депозитные счета кредитных организаций. Депозитные счета предприятий. Депозитные счета физических лиц. Выпущенные ценные бумаги. |

Следует отметить, что при составлении вышеперечисленных классификаций допускалось включение в структуры заведомо неравномерных составных частей (если при исследовании структуры по клиентам можно предположить возможность равномерности работы с разными группами клиентов, то при исследовании структуры по операциям даже в качестве предположения возможность и целесообразность равномерности вызывают сомнение).

Еще по теме:

Прогнозирование кассовых оборотов

Каждый банк должен организовывать внутрибанковский налично-денежный оборот рационально, т.е. в максимальной степени удовлетворять потребности по выдаче денег клиентам банка за счет собственных кассовых поступлений, не обращаясь в Банк России за подкреплением. Выполнение этой задачи осуществляется к ...

Место и роль финансового менеджмента в коммерческом банке

Широко используемое в настоящее время понятие "финансовый менеджмент" имеет многочисленные толкования. Но в целом российские специалисты сходятся в одном — в том, что финансовый менеджмент — это управление отношениями по формированию и использованию денежных ресурсов. Именно в таком поним ...

Депозиты до востребования: назначение,

виды

Депозиты до востребования – это средства, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента. Счета до востребования открываются для того, чтобы их владельцы могли свободно получать и расходовать средства, хранящиеся в банке, для расчетов по сов ...