Анализ выполнения пруденциальных нормативов банков второго уровня

Банковское дело » Регулирование и надзор деятельности банков второго уровня » Анализ выполнения

пруденциальных нормативов банков второго уровня

В таблице, приведённой в приложении А отображены данные по выполнению пруденциальных нормативов банками второго уровня на 01.01.07., из которых видно, что все банки второго уровня выполнили требования пруденциальных нормативов.

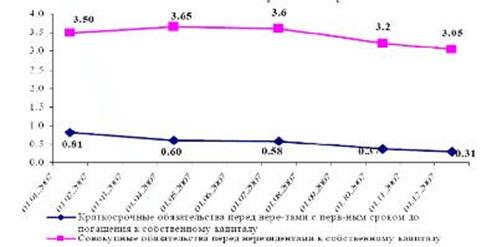

Введенные в 2006 году меры по установлению максимального лимита краткосрочных обязательств перед нерезидентами РК позволили снизить рост краткосрочных обязательств перед нерезидентами с первоначальным сроком погашения до одного года к собственному капиталу. Согласно рисунку 3, данный показатель уменьшился за период с 1 января по 1 декабря 2007 года с 0,81 до 0,31, соответственно, что стало результатом введенных норм.

Рисунок 3 – Динамика изменения обязательств перед нерезидентами РК к собственному капиталу [22]

Введение и установление максимального лимита по коэффициентам капитализации банков к обязательствам перед нерезидентами (К8 и К9) с 1 апреля 2007 года позволило сократить фактический рост обязательств перед нерезидентами до начала финансовых потрясений, что отразилось на снижении коэффициента с 3,65 до 3,05.

С 1 января 2009 года требования к нормативам будут усилены:

К8 - норматив будет составлять от 2 до 2.5 в зависимости от размера собственного капитала;

К9 - норматив будет составлять от 4 до 5 в зависимости от размера собственного капитала.

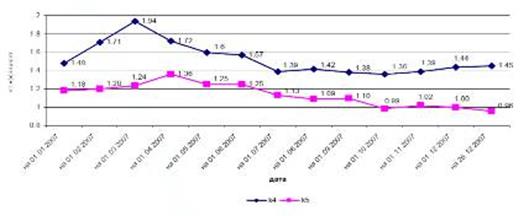

По состоянию на 1 января 2008 года уровень ликвидности банковской системы сохраняется на избыточном уровне. Сводный коэффициент текущей ликвидности по состоянию на 26 декабря 2007 года составил 1,45 (минимально допустимое значение К4= 0,3), коэффициент краткосрочной ликвидности – 0,96 (минимальная величина К5= 0,5).

На рисунке 4 можно заметить цикличность изменения коэффициента краткосрочной ликвидности. Например, с июля 2006 года также наблюдалось незначительное снижение данного коэффициента. Таким образом, процесс снижения доли ликвидных активов в совокупных активах банковской системы с начала текущего года (динамика значений с января по август 2007 года) наметился еще до возникновения проблем на внешних рынках.

Рисунок 4 – Динамика изменения коэффициентов текущей и краткосрочной ликвидностей по банкам второго уровня [22]

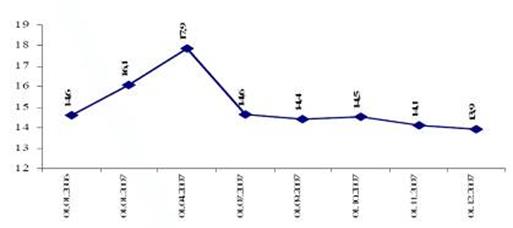

Согласно рисунка 5 отношение ликвидных активов к совокупным активам по системе по состоянию на 01.12.2007 года составляет 13,9%. При этом, в разрезе банков, данное отношение выше среднего показателя по банковской системе у 22 банков, ниже среднего показателя – у 12 банков, из которых 3 крупных БВУ.

По прогнозным оценкам погашение внешних обязательств в 2008 году составит порядка 12 млрд. долларов США, при этом объем ликвидных активов по системе на 1 декабря 2007 года - более 13 млрд. долларов США, что свидетельствует о платежеспособности банковской системы республики.

Рисунок 5 – Динамика изменения доли ликвидных активов в совокупных активах БВУ [22]

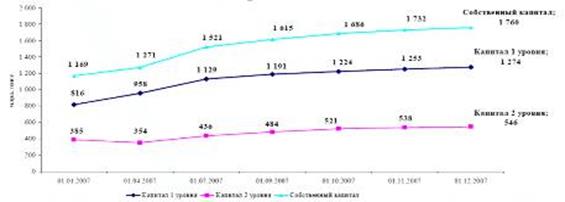

Рисунок 6 – Динамика изменения капиталов 1 уровня и 2 уровня, собственного капитала банков второго уровня (млрд.тенге) [22]

На рисунке 6 отображено, что в 2007 году собственный капитал банков второго уровня увеличился на 50,6% или на 591 млрд.тенге и составил на 01.12.2007 года 1 760 млрд. тенге. При этом за рассматриваемый период капитал первого уровня увеличился на 56,1% или до 1 274 млрд. тенге, капитал второго уровня – на 41,8% или до 546 млрд.тенге.

Выполнение пруденциальных нормативов крупнейшими банками второго уровня на 01.01.2008 г. приведены в таблице 2.

Таблица 2 - Выполнение пруденциальных нормативов на 01-01-2008г.

|

Наименование банков второго уровня |

Собственный капитал |

k1 |

k2 |

k3 |

k3' |

k4 |

k5 |

k6 |

k7 |

k8 |

|

АО "КАЗКОММЕРЦБАНК" |

360 242 832 |

0,083 |

0,123 |

0,204 |

0,080 |

1,350 |

0,764 |

0,095 |

0,418 |

2,306 |

|

АО "БАНК ТУРАНАЛЕМ" |

474 293 297 |

0,136 |

0,138 |

0,091 |

0,100 |

1,485 |

1,095 |

0,026 |

0,285 |

1,716 |

|

АО "Народный Банк Казахстана" |

174 942 746 |

0,070 |

0,120 |

0,158 |

0,039 |

1,192 |

0,836 |

0,203 |

0,363 |

0,698 |

|

АО "АТФБанк" |

133 011 473 |

0,085 |

0,145 |

0,172 |

0,084 |

1,594 |

0,772 |

0,188 |

0,856 |

2,746 |

|

АО "Банк ЦентрКредит" |

107 644 233 |

0,073 |

0,128 |

0,107 |

0,025 |

1,297 |

0,938 |

0,103 |

0,634 |

1,727 |

Еще по теме:

Структурно-динамический анализ ресурсов банка АКБ

«Аркада»

Анализ ресурсной политики АКБ «Аркада» сводиться к выяснению структуры ресурсной базы (собственных и привлеченных средств) и динамики. Структурно-динамический анализ банковских ресурсов представлен в Приложении И, табл.2.1, 2.2, рис. 2.1., 2.2. Структура ресурсов в разрезе собственных и привлеченны ...

Методика оценки кредитоспособности предприятий и

организаций применяемая в МКБ

Исследование баланса предприятия, согласно методике, должно производиться двумя методами: вертикальным (исследование коэффициентов на основе текущего баланса) и горизонтальным (оценка тенденций для различных отчетных периодов). Исследование финансового состояния предприятия в "вертикальной пло ...

Кассовое обслуживание клиентов

Лимиты максимального остатка кассы отделений устанавливаются и пересматриваются уполномоченным коллегиальным органом территориального банка, в организационном подчинении которого находятся данные отделения. Лимит максимального остатка кассы устанавливаются с целью сохранности банковских ценностей, ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело