Анализ ликвидности баланса кредитной организации

Банковское дело » Направления улучшения финансового состояния кредитной организации » Анализ ликвидности баланса кредитной организации

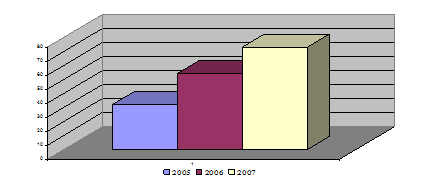

Максимально допустимое значение норматива Н4 устанавливается в размере 120% при расчете выяснилось, что обще принятые нормативы выполняются. За 2005-2007 гг. составляют 32,09 %, 54,30 % и 73,04 %. В данном случае уставный капитал выступает реальной гарантией исполнения банком своих долговых обязательств, обеспечивая тем самым его ликвидность и надежность.

Динамика долгосрочной ликвидности представлена на Рис.10.

Рис. 10. Динамика долгосрочной ликвидности ОАО КБ «Спутник» за период с 2005-2007 гг.

Таким образом, коэффициент долгосрочной ликвидности за период с 2005 г. по 2007 г. стабильно увеличились на 18,77% в 2007 по сравнению с 2006 г и на 22,21% в 2006г. по сравнению с 2005г. Это говорит о том, что банк увеличил число выдаваемых кредитов.

Государственное регулирование ликвидности. В соответствии с Федеральным законом РФ «О Центральном банке Российской Федерации (Банке России)» Банк России, исходя из своих функциональных обязанностей как «банка банков» и целевой законодательной задачи — «развития и укрепления банковской системы Российской «Банк России», а также в целях регулирования (ограничения) принимаемых банками рисков Инструкцией «Об обязательных норматив банков» № 100-И от 16 января 2004 г. «установил числовые значения и методику расчёта следующих обязательных нормативов банков:

1. Достаточности собственных средств (капитала) банка;

2. Ликвидности банков.

3. Максимального размера риска на одного заемщика или группу связанных заемщиков.

4. Максимального размера крупных кредитных рисков.

5. Максимального размера кредиторов, банковских гарантий и поручительств, предоставленных банком своим участниками (акционерам).

6. Совокупной величины риска инсайдерам банка для использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

В своей совокупности обязательные нормативы банков — это, до сути, правила экономическо-информационного порядка, имеющие цель предостеречь банки от возможных отрицательных последствий в их деятельности (потери ликвидности, платежеспособности, надежности, устойчивости и, в конечном счете, банкротства) в случае проведения рискованных операционных действий, направленных на достижение сугубо односторонних банковских интересов — получение максимума доходов (прибыли).

Управление ликвидностью коммерческого банка. Ликвидность зависит от стратегии одновременного управления активными и пассивными операциями. Ведь для того чтобы осуществлять активные операции с целью получения прибыли, банку нужны денежные ресурсы.

Привлекая денежные ресурсы через пассивные операции, банк должен в определенные сроки рассчитываться по своим долговым обязательствам, т.е. возвращать привлеченные средства, причем с определенными процентами для клиентов-вкладчиков.

Для осуществления расчетов по своим долговым обязательствам банк должен быть и прибыльным, и платежеспособным одновременно. В противном случае теряется смысл функционирования банка как одной из форм предпринимательской деятельности.

Таким образом, коэффициентов ликвидности соответствуют принятым нормативам, это говорит о том, что банк находится в устойчивом финансовом положении и самостоятельно погашать свои обязательства.

Норматив мгновенной ликвидности увеличился на 14,89 % в 2006 г. по сравнению с 2005г. В 2007 г рост показателя составил 26,40% по сравнению с 2006г. Повышение данного норматива означает, что банк способен исполнить свои обязательства перед вкладчиками на текущий момент.

Коэффициент текущей ликвидности за 2007 г. по сравнению с 2006 г. уменьшился на 9,80%. А за 2006 г. по сравнению с 2005 г. произошло увеличение на 3,88%, что говорит о том, что банк открыл счета по вкладам, соответственно привлек новых клиентов.

Коэффициент долгосрочной ликвидности за период с 2005 г. по 2007 г. стабильно увеличились на 18,77% в 2007 по сравнению с 2006 г и на 22,21% в 2006г. по сравнению с 2005г. Это говорит о том, что банк увеличил число выдаваемых кредитов.

Еще по теме:

Понятие кредитоспособности, цели и задачи оценки

кредитоспособности

Кредитование является наиболее распространенным инструментом платного размещения банковских ресурсов. Дихотомия активных операций банка, в том числе и кредитования, заключается в поиске оптимального соотношения риска и доходности. В этой связи одним из важнейших направлений работы коммерческого бан ...

Основные направления деятельности Национального Банка Республики Казахстан

на 2005-2007 годы

Национальный Банк Республики Казахстан в 2003-2005 годы наметил действовать в следующих направлениях. Первое. Обучать работников бухгалтерской службы банков второго уровня международнвм стандартам финансовой отчетности. Разработать для страховых (перестраховочных) организаций типовой план счетов и ...

Краткая характеристика предприятия ООО «Уралэкспоцентр»

ООО «Уралэкспоцентр» - предприятие, занимающееся организацией и проведением выставок и конференций в УрФО. Оно было основано в 1991 году. За 17 лет своего существования «Уралэкспоцентр» достиг феноменальных результатов, успешно организовав не одну сотню выставок на Урале, среди которых выставки не ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело