Анализ ликвидности баланса кредитной организации

Банковское дело » Направления улучшения финансового состояния кредитной организации » Анализ ликвидности баланса кредитной организации

Ликвидность как фактор успеха деятельности банков. Успех дела коммерческого банка обеспечивают три взаимосвязанных фактора:

1. Высокая доходность (прибыльность) банковского дела, создающая возможность для выплаты дивидендов акционерам банка,

2. увеличения собственных средств (капитала), создания страховых резервов, фондов развития и пр.

3. Ликвидность (от лат. liquidus — жидкий, текучий), т.е. возможность быстрого (по возможности без потерь доходности или дополнительных затрат) превращения активов банка в платежные средства для своевременного погашения своих долговых обязательств.

4. Платежеспособность, т.е. способность в должные сроки (определенные кредитно-депозитными договорами) и в полной сумме отвечать по своим долговым обязательствам перед кредиторами — государством в лице центрального банка, коммерческими банками — партнерами (межбанковский кредит) и вкладчиками — физическими и юридическими лицами и пр.

В отечественной экономической литературе подчас смешивают два понятия — ликвидность и платежеспособность коммерческого банка, что на практике приводит к отождествлению методов их оценки и способов управления.

В основе «жизнедеятельности» коммерческого банка лежит, прежде всего, его ликвидность. В отсутствие ликвидности вряд ли банк может быть платежеспособным. Как показывает практика, потеря банком ликвидности в итоге приводит к его неплатежеспособности, после чего наступает банкротство.

На практике ликвидность коммерческого банка определяется путем оценки ликвидности его баланса. Баланс банка считается ликвидным, если средства по активу позволяют за счет имеющихся в наличии платежных средств, либо быстрой реализации активов по размещенным средствам погасить срочные долговые обязательства по пассиву баланса.

Чем выше ликвидность какого-либо актива в балансе банка, тем ниже его доходность, и наоборот. В этом экономическая природа и зависимость ликвидности и доходности коммерческого банка.

В отечественной практике для экономической оценки активов банка и последующего расчета уровней их ликвидности вся совокупность активов подразделяется на четыре условных групп: первая группа характеризует достаточность капитала банка; вторая группа – ограничение обязательств банка; третья группа – показатели ликвидности.

Регулирование ликвидности баланса коммерческого банка до 1995 г. осуществлялось Банком России на основе показателей Н4 – Н8 составляющих третью группу.

1. Мгновенной ликвидности характеризует соотношение суммы выданных кредитов и остатков средств на расчетных и текущий счетах, вкладов и срочных депозитов:

Лам

Н2 = ——— ·100% (1)

Овм

где Лам – высоколиквидные активы, в которые включаются остатки кассы и приравненные к ним средства, депозиты.

Овм – обязательства до востребования.

Проанализируем значение Н2 за три года на основе данных бухгалтерского баланса (Табл.6.).

460057

Н2 (2005) = ¾¾¾¾ ·100 % = 142,19

323552

263483

Н2(2006) = ¾¾¾¾ · 100 % = 127,30

206970,9

199691

![]() Н2(2007) = ·100 % = 110,90

Н2(2007) = ·100 % = 110,90

180064

Таблица 7.

Норматив мгновенной ликвидности ОАО КБ «Спутник» за 2005 -2007 гг.

(%)

|

Дата |

Значение на дату |

По отношению к предыдущей дате |

По отношению к 2005 г |

|

2005 г. |

142,19 |

- |

- |

|

2006 г |

127,30 |

+ 14,89 |

+ 14,89 |

|

2007 г. |

110,9 |

+26,40 |

+ 41,29 |

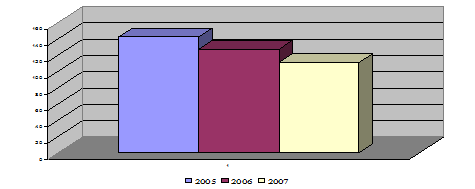

На основе рассчитанных показателей можно построить диаграмму (Рис.8.).

Рис.8. Динамика показателей мгновенной ликвидности ОАО КБ «Спутник» за 2005 -2007 гг

.

По итогам 2006 г норматив мгновенной ликвидности увеличился на 14,89 % в 2006г. по сравнению с 2005г. В 2007 г рост показателя составил 26,40% по сравнению с 2006г. Повышение данного норматива означает, что банк способен исполнить свои обязательства перед вкладчиками на текущий момент.

Еще по теме:

Оценка экономической эффективности вложений

в банке

В 2006 году на мировом рынке наблюдалось повышение цен на драгоценные металлы. Цены на драгметаллы зависят от курса американской валюты и стоимости нефти. Ситуация на рынке металлов в 2006 году сложилась весьма благоприятная (в общей сложности с начала года стоимость за тройскую унцию золота выросл ...

Инфраструктура рынка

банковских карт и круг операций, совершаемых с их использованием

Развивая инфраструктуру банки устанавливают банкоматы в городе, на территории предприятий, стремясь привлечь к зарплатным поектам предприятия с достаточно большой численностью работающих, открывают филиалы, в том числе и вблизи предприятий, устанавливают электронные терминалы в ближайших магазинах ...

Лицензия на организацию биржевой торговли

Биржевая торговля может осуществляться на биржах только на основе лицензии, выдаваемой в установленном порядке Комиссией по товарным биржам при Государственном комитете Российской Федерации по антимонопольной политике и поддержке новых экономических структур. Для получения лицензии в Комиссию предс ...