Методика проведения анализа кредитов и займов

Банковское дело » Оценка постановки учета кредитов и займов в ОАО "МДМ Банк" » Методика проведения анализа кредитов и займов

Для оценки состояния кредитов и займов проводят анализ кредитного портфеля банка и анализ ликвидности банка.

Под ликвидностью коммерческого банка понимается способность банка обеспечивать своевременное выполнение своих обязательств [19, 28-29].

Активы банка в зависимости от скорости превращения их в денежную форму делятся на высоколиквидные, ликвидные и неликвидные.

К первой группе активов относят наличность в кассе, драгоценные металлы, средства на корреспондентском счете в центральном банке, средства на корреспондентских счетах в других банках, чеки и другие платежные документы в процессе инкассирования.

Ко второй группе относят ликвидные активы, находящиеся в распоряжении банка, которые могут быть превращены в денежные средства: кредиты и платежи в пользу банка со сроком исполнения до 30 дней; ценные бумаги, выпущенные финансовыми и промышленными корпорациями (например, векселя РАО «Газпром»); другие ценности (включая нематериальные активы). К неликвидным активам относят просроченные кредиты, некотируемые ценные бумаги, здания и сооружения банка, инвестиции в недвижимость [20,126-127].

В целях контроля за состоянием ликвидности банка в Инструкции ЦБ РФ «Об обязательных нормативах банков» от 16 января 2009 г. № ПО установлены нормативы ликвидности (мгновенной, текущей, долгосрочной и общей), которые определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов и пассивов, других факторов.

Для оценки ликвидности также используются относительные показатели, такие как [29,136]:

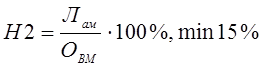

-норматив мгновенной ликвидности (Н2) определяется как отношение суммы высоколиквидных активов банка (Лач) к сумме обязательств банка по счетам до востребования (Оа„):

, (2)

, (2)

где Лам — высоколиквидные активы;

О ВМ — обязательства до востребования.

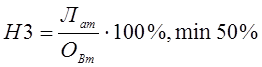

Норматив текущей ликвидности (НЗ) рассчитывается как отношение суммы ликвидных активов банка (Лат) к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней (Овт) [29,137]:

, (3)

, (3)

где Лат - ликвидные активы;

Овт - обязательства до востребования и на срок до 30 дней.

Анализ соблюдения банком коэффициента Н3 в динамике позволяет определить тенденции развития текущей ликвидности банка. Улучшение текущей ликвидности банка может быть достигнуто за счет уменьшения обязательств до востребования в части расчетных и текущих счетов путем переоформления в срочные депозиты и долговые обязательства на срок свыше 1 месяца; опережающих темпов роста ликвидных активов; приобретения государственных ценных бумаг; создания отражаемых в активе баланса резервов на случай непогашения ссуд исходя из удельного веса несвоевременно погашенной задолженности и на случай досрочного изъятия срочных депозитов.

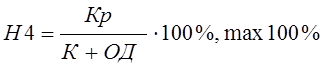

Норматив долгосрочной ликвидности (Н4) определяют как отношение кредитов банка с оставшимся сроком погашения свыше года (Крд) к собственным средствам (капиталу) банка (К), а также обязательством банка по депозитным счетам, полученным кредитам и другим долговым обязательствам с оставшимся сроком погашения свыше года (ОД) [29,138]:

, (4)

, (4)

где Крд — кредиты с оставшимся сроком до даты погашения

свыше 1 года;

ОД - обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 1 года;

К - капитал банка.

Улучшение показателя НА происходит при увеличении капитала банка и величины долгосрочных ресурсов. Для поддержания устойчивости банка важно, чтобы при росте долгосрочных активов увеличивался и объем долгосрочных ресурсов.

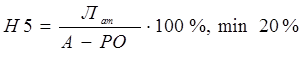

Норматив общей ликвидности (Н5) рассчитывается как отношение ликвидных активов к суммарным активам банка, исключая обязательные резервы (РО) [29,138]:

, (5)

, (5)

где А - общая сумма всех активов по балансу;

РО - обязательные резервы банка.

Улучшение Н5 может достигаться за счет изменения структуры активов в пользу ликвидных; приобретения безрисковых государственных ценных бумаг; поддержания на определенном уровне доли кредитов сроком погашения до 30 дней.

Еще по теме:

Основные недостатки в законодательстве

Развитие корпоративных отношений в Украине становится все более актуальным вопросом реформирования экономики. Это связано с тем, что большинство акционерных товариществ в Украине пока не выполняет свою главную роль привлечения как внутреннего, так и внешнего капитала для своего развития. К тому же ...

Виды биржевых сделок

Участниками биржевой торговли в ходе биржевых торгов могут совершаться сделки, связанные с: взаимной передачей прав и обязанностей в отношении реального товара; взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки (форвардные сделки); взаимной переда ...

Организация потребительского кредитования на примере

АО "БТА Банк"

БТА Банк - казахстанский системообразующий банк, ключевым акционером которого является Правительство Республики Казахстан в лице фонда национального благосостояния "Самрук-Казына" с пакетом в 75,1 %. По программам кредитования субъектов малого и среднего бизнеса банк освоил средства на су ...