Современные тенденции в развитии банковской системы Республики Казахстан

Банковское дело » Банковская система Республики Казахстан: проблемы и перспективы её развития » Современные тенденции в

развитии банковской системы Республики Казахстан

Глобальный кризис ликвидности, начавшийся в середине 2007 г., подверг банковский сектор и регулирующие органы Казахстана самому трудному за последние годы испытанию. Развитие банковской системы страны достигло критической точки, когда на фоне возникших проблем резко проявилась необходимость коренного преобразования деловой практики, стратегий и регулирования. Это может стать для банков настоящей встряской – особенно если учесть, что до кризиса они долгое время имели относительно легкий доступ к кредитным ресурсам. Хотя непосредственной причиной дестабилизации казахстанского банковского сектора стал дефицит внешнего финансирования, вызывают большее беспокойство внутренние, структурные недостатки этого сектора, которые обостряют возникшие проблемы.

Уровень кредитоспособности банков Казахстана по-прежнему сдерживают такие факторы, как недостаточная прозрачность структур собственности, по-прежнему нереструктурированный корпоративный сектор, высокая концентрация кредитных операций и источников ресурсов, недостаточная «выдержанность» быстро наращенных кредитных портфелей, высокая степень долларизации операций, слабая капитализация и непроверенность систем риск-менеджмента. Исходя из своей оценки страновых и отраслевых рисков, рейтинговое агентство Standard & Poor's включает банковскую систему Казахстана в 8-ю группу. Используя градацию BICRA, Standard & Poors делит банковские системы с точки зрения их подверженности страновым и отраслевым рискам на 10 групп. Самые сильные входят в 1-ю группу, самые слабые – в 10-ю. В 8-ю группу, помимо Казахстана, входят Россия, Аргентина, Египет и Индонезия.

Казахстанские банки довольно успешно пережили первый шок, вызванный глобальным падением ликвидности, благодаря грамотному управлению активами и пассивами, внутренним запасам ликвидности, поддержке правительства и акционеров, а также ролловеру и рефинансированию части долговых обязательств. До сих пор нетто-снижение внешней задолженности казахстанских банков не было очень большим, но в 2008 г. условия рефинансирования могут ужесточиться [29].

Вызывает обеспокоенность все возрастающая вероятность того, что по мере затягивания рыночной напряженности качество активов банков будет ухудшаться. Этому могут способствовать ожидаемое замедление экономического роста и сложная внутренняя ситуация с кредитными ресурсами и ликвидностью, которая, скорее всего, сохранится на протяжении всего 2008 г. и даже, возможно, в 2009 г. Кроме того, банковскому сектору Казахстана предстоит, по всей видимости, пережить трансформацию – как отраслевого профиля, так и бизнес-моделей и практик, что создает неопределенность относительно способности отдельных банков приспособиться к новой реальности. Именно поэтому в начале декабря 2007 г. изменены прогнозы по рейтингам большинства казахстанских банков на «Негативные», хотя сами рейтинги понизились пока лишь в редких случаях.

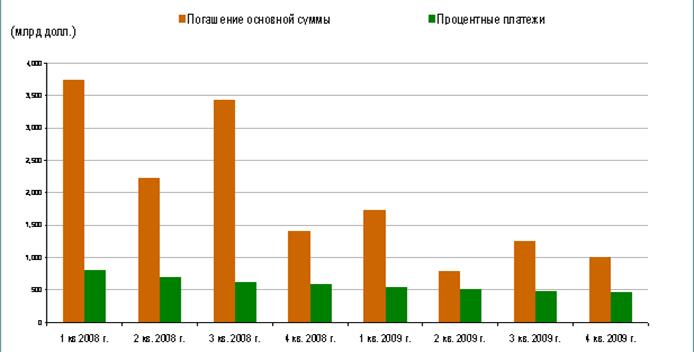

Рисунок 6 – Ежеквартальные выплаты в счёт погашения внешнего долга банками Казахстана по состоянию на 30 сентября 2007 г.

Согласно финансовым данным НБК на 30 сентября 2007 г., внешние обязательства казахстанских банков, подлежащие исполнению в 2008 г., составляли: по основной сумме – почти 11 млрд. долл., по процентам – почти 3 млрд. долл. (рисунок 6). В 2009 г. предстоит выплатить еще 5 млрд. долл. по основной сумме долга и 2 млрд. долл. по процентам – а может быть, и больше, если будут новые заимствования. Впрочем, более трети этих обязательств приходится на операции торгового финансирования, депозиты казахстанских юридических лиц, зарегистрированных в оффшорных зонах, секьюритизационные сделки, операции РЕПО, прямое финансирование зарубежных дочерних предприятий и транзитные платежи, по которым риски погашения и рефинансирования невелики.

Объем внешних долговых обязательств казахстанских банков существенно не уменьшился после начала рыночных неурядиц. Во 2-м полугодии 2007 г. эти обязательства сократились менее чем на 1 млрд. долл., в то время как общая сумма внешних обязательств, подлежащих погашению в этот период (в соответствии с условиями договоров), первоначально оценивалась в более чем 8 млрд. долл. Очевидно, что, несмотря на неблагоприятные рыночные условия, казахстанские банки сумели рефинансировать часть своих внешних долгов – а именно обязательств по торгово-финансовым кредитам – и заместить часть внешних обязательств с наступающими сроками погашения новыми заимствованиями, в том числе двусторонними займами и новыми депозитами казахстанских юридических лиц, зарегистрированных за рубежом. Во 2-м полугодии 2007 г. основная сумма внешних заимствований казахстанских банков пришлась на октябрь – по оценкам, она составила 2 млрд. долл. Однако эта сумма включает 750 млн. долл., привлеченных Банком ТуранАлем путем выпуска через специализированную финансовую компанию облигаций, обеспеченных диверсифицированными платежными правами, а также примерно 400 млн. долл., полученных АТФ-Банком от холдинга UniCredito, который на тот момент являлся потенциальным, а сейчас стал фактическим владельцем этого банка. В 2008 г. отток внешних источников финансирования повысится. Возможности новых заимствований пока весьма ограничены, к тому же основной доступной формой заимствований являются двусторонние кредиты. Рынки синдицированных и двусторонних кредитов менее волатильны, чем рынки долговых инструментов, поскольку их участники (контрагенты казахстанских банков) глубже осознают существующие риски и имеют более продолжительный опыт взаимоотношений с казахстанскими банками. Однако даже эти кредиты для большинства казахстанских банков труднодоступны, а их условия невыгодны. У казахстанских банков, имеющих наиболее высокое бремя внешней задолженности, расходы по погашению внешних обязательств до конца 2008 г. будут составлять в среднем 10–15% от текущей величины их активов (таблица 10).

Еще по теме:

Проблемы ипотечного кредитования и перспективы его развития

Для того чтобы совершенствовать механизм жилищного ипотечного кредитования в Республике Казахстан необходимо рассмотреть проблемы, которые существуют на современном этапе развития ипотечного кредитования в Республике Казахстан [8, с.201]. Первой проблемой ипотечного жилищного кредитования является ...

Экономическая эффективность деятельности кредитной организации

Эффективность работы банка определяется рентабельностью проводимых им операций и его способностью максимизировать прибыль при соблюдении необходимого уровня рисков. Рентабельность отражает положительный совокупный результат деятельности банка в хозяйственно-финансовой и коммерческих сферах. Прибыль ...

Доходы и расходы ФСС

В России система социального страхования далека от совершенства. Ее главным недостатком считается отсутствие системы дифференциации страховых взносов, что не позволяет задействовать механизм экономической заинтересованности работодателя в снижении страховых рисков и связанных с ними выплат. Денежны ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело