Регулирование банковского сектора на макроуровне

Банковское дело » Регулирование и надзор деятельности банков второго уровня » Регулирование банковского сектора на макроуровне

Повышая ставку по кредитам, Центральный банк побуждает другие кредитные учреждения сократить заимствования. Это затрудняет пополнение резервных счетов, ведет к росту процентных ставок по коммерческим кредитам и, в конечном счете, к сокращению кредитных операций в стране. Если Центральный банк снижает учетную ставку, он облегчает для коммерческих банков пополнение ресурсов и тем самым поощряет кредитную экспансию. Рефинансирование коммерческих банков — это предоставление кредитных ресурсов коммерческим банкам в форме прямых кредитов, ссуд под залог ценных бумаг (ломбардный кредит), учета векселей [3, c. 209].

Ужесточение денежно-кредитной политики предполагает изменение направления влияния официальных ставок Национального Банка на рыночные ставки по кредитам с целью осуществления перехода на использование уровня рыночной доходности вместо ранее использованного уровня ликвидности банковской системы. Примеры центральных банков развитых стран показывают, что данная операционная цель является более эффективной для регулирования финансового рынка.

Для усиления регулирующих свойств официальной ставки рефинансирования, Национальный Банк внедрил в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования.

Таблица 1 - Ставка рефинансирования (в %)

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 | ||||

|

1кв. |

2кв. |

3кв. |

4кв. |

7,5 |

7 |

7 |

1кв. |

3кв. |

9 |

11 |

|

12,5 |

12 |

11 |

9 |

7,5 |

8 | |||||

|

Примечание - составлено автором на основании данных Национального Банка Казахстана | ||||||||||

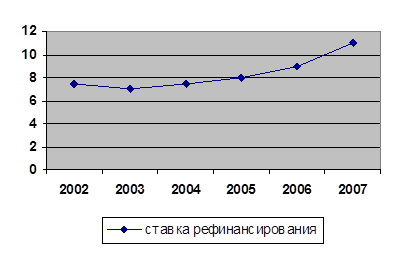

Рисунок 1 – Динамика изменения ставки рефинансирования

В Республики Казахстан только со второй половины 1995 года впервые ставка рефинансирования Национального Банка стала позитивной, то есть превышающей уровень инфляции, что позволило снизить инфляцию спроса. Выполнение требований МВФ по достижению положительной величины учетной ставки по централизованным кредитам Национального Банка и ставки рефинансирования стала носить постоянный характер.

Сведения о ставках рефинансирования и динамика ее изменения за последние пять лет оформлены в таблице 1 и изображены на рисунке 1.

Для усиления регулирующих свойств официальной ставки рефинансирования Правление Национального Банка планирует внедрить в практику периодический (ежеквартальный) пересмотр и установление официальной ставки рефинансирования. Опыт центральных банков развитых стран показывает целесообразность такой практики. Национальный Банк, периодически пересматривая официальную ставку рефинансирования в зависимости от общего состояния денежного рынка, спроса и предложения по займам, уровня инфляции и инфляционных ожиданий, тем самым дает финансовому рынку актуализированные ориентации по ожидаемым тенденциям в финансовой сфере [4, с.6].

Вторым важным инструментом по обеспечению равновесия денежного рынка, регулирования уровня ликвидности банков, снижению рисков неплатежей банками по их обязательствам, а так же защиты интересов вкладчиков и акционеров банков является норматив обязательных резервов. Обязательные резервы – это вклады коммерческих банков в центральном банке. Размер этих вкладов устанавливается законодательно в определенных границах (есть минимальная граница). Обязательные резервы дают возможность центральному банку регулировать объем денежной массы в обращении и кредитоспособность коммерческих банков.

Еще по теме:

Особенности развития инфраструктуры отечественного фондового рынка

В Крыму, как и на Украине, сохраняется стойкая тенденция по увеличению выпуска ЦБ. Выпуск ценных бумаг эмитентами АР Крым на 01.01.2001 г. составил более 1,7 млрд. гр., в том числе акции на сумму более 1,5 млрд. гр. Основной особенностью развития фондового рынка в Украине можно считать увеличение т ...

Организационно-правовая форма и форма собственности

обследованного хозяйства

СЗАО "СКВО" - одно из старейших коллективных хозяйств Ростовской области. Его зарождение историки Дона В.И. Зайдинер и С.А. Ковынева относят к 1920 г., когда на территории нынешней центральной усадьбы хозяйства была основана коммуна под названием "Путь правды". В последующие год ...

Особенности функционирования ЦБ РФ

Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. Подотчетный Верховному Совету РСФСР, он первоначально назывался Государственный банк РСФСР. Руководители Центрального Банка Российской Федерации в период с 1990 ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело