Анализ состояния кредитного портфеля в ОАО «МДМ Банк»

Банковское дело » Оценка постановки учета кредитов и займов в ОАО "МДМ Банк" » Анализ состояния кредитного портфеля в ОАО «МДМ Банк»

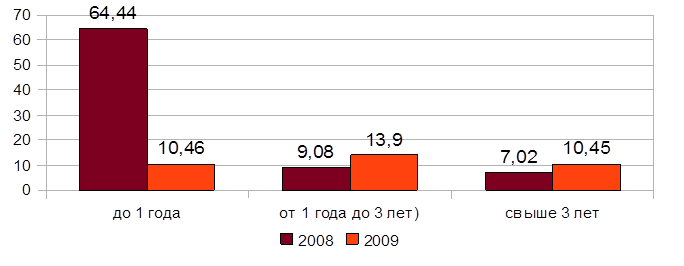

Кредитный портфель юридических лиц представим на рисунке 14.

|

|

Рисунок 14- Кредитный портфель юридических лиц по срокам

Положительным является увеличение доли долгосрочных кредитов в структуре кредитного портфеля, что свидетельствует, во – первых, о наличии у банка долгосрочной ресурсной базы (что характерно для надежных крупных банков, обладающих положительной репутацией в банковских и клиентских кругах), во – вторых, о потенциале банка в удовлетворении потребностей корпоративных клиентов различных секторов экономики, основная проблема развития которых заключается в отсутствии долгосрочного инвестиционного ресурса. Следует отметить, что в настоящее время, в структуре кредитного портфеля МДМ Банка происходят изменения в сторону увеличения доли долгосрочных кредитных размещений, к которым относят средства, размещенные на срок от 3 лет и выше. Рост в динамике такого вида кредитных размещений позволит оценить банк как соответствующей потребностям рынка, что поднимет его репутацию в клиентской среде, а, следовательно, добавит конкурентные преимущества.

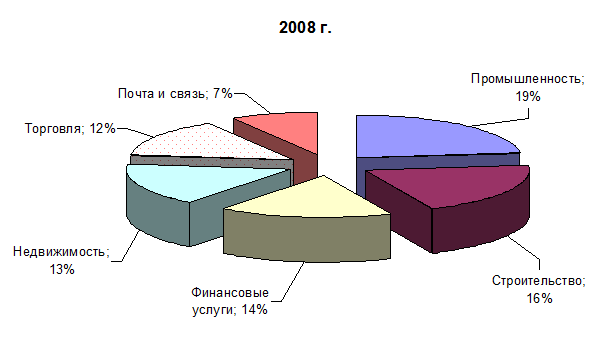

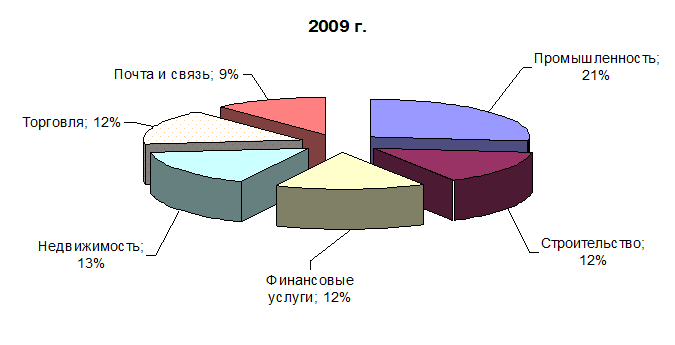

Рассмотрим структуру кредитов по отраслям. Данные представим в рис.16.

Рисунок 16 – Структура кредитного портфеля по отраслям

Долгосрочные кредитные размещения являются основными доходоприносящими ресурсами для банка, т.к. процентная ставка по таким кредитам выше. В этой связи увеличение их доли свидетельствует об увеличении уровня доходности банковских операций, и, как следствие, о росте прибыли банка.

Таким образом, основная доля кредитного портфеля банка приходится отрасль промышленности.

Следует отметить, что кредитование такой отрасли как промышленность возросло. Также наблюдается возрастание кредитования предприятий отрасли связи, ФГУП «Почта России» и привлечение новых клиентов различных отраслей экономики. Снижение наблюдается только в отрасли строительства, которое связано со снижением темпов строительства.

Особое внимание при анализе кредитования юридических лиц – предприятий и организаций необходимо уделить обеспеченности ссуд по видам обеспечения и характеру деятельности предприятий. Данные представлены в таблице 14 и 15.

Таблица 14

Обеспеченность ссуд в 2008 году

|

Виды |

Значение, % к итогу | ||||||

|

Промышлен-ность |

Почта и связь |

Строительство |

Торговля |

Прочие |

Всего | ||

|

Залог |

27,7 |

8,3 |

29 |

1,6 |

18,3 |

84,9 | |

|

Гарантия и поручительство |

0,3 |

- |

- |

- |

2,7 |

3 | |

|

Другое |

5,4 |

0,8 |

0,6 |

- |

5,3 |

12,1 | |

|

Итого |

33,4 |

9,1 |

29,6 |

1,6 |

26,3 |

100 | |

|

Залог |

28,1 |

9,1 |

26 |

0,9 |

18 |

82,1 | |

|

Гарантия и поручительство |

0,5 |

- |

- |

- |

2 |

2,5 | |

|

Другое |

6,3 |

1,2 |

0.7 |

- |

7,9 |

15,4 | |

|

Итого |

34,9 |

10,3 |

26 |

0,9 |

27,9 |

100 | |

Еще по теме:

Сущность и экономическое содержание депозитных операций коммерческих банков

Депозитные операции отражают деятельность банка, как посредника между инвесторами и пользователями средств, в приобретении ресурсов на свободном денежном рынке. Через привлечение депозитов, банк расширяет возможность кредитных вложений клиентам, другим банкам, что создает базу для получения доходов ...

Отрицательные и положительные аспекты развития потребительского

кредитования в Республике Казахстан

Основная проблема, присущая потребительскому кредитованию, вытекает из его главного достоинства, а именно - малого размера потребительского кредита. Для получения кредитного портфеля, сравнимого с корпоративным, необходимо выдавать потребительских кредитов на несколько порядков больше чем корпорати ...

Становление и развитие рынка ценных бумаг в Украине

После распада Советского Союза в начале 90-х годов Украина, стремясь выйти на мировую хозяйственную арену, перешла в сферу рыночных отношений. Пытаясь стать европейским государством, мы начали «копировать» все атрибуты современной экономически развитой страны. Не стали исключением и ценные бумаги, ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело