Порядок организации кредитования индивидуальных предпринимателей и физических лиц

Банковское дело » Банковское кредитование физических лиц и индивидуальных предпринимателей » Порядок организации кредитования индивидуальных предпринимателей

и физических лиц

1. Устанавливается доход заемщика.

Для работающих на основании справки по форме НДФЛ-2 или справки по форме банка.

Для граждан, занимающихся предпринимательской деятельность без образования юридического лица либо частной практикой, - на основании налоговой декларации.

Из полученной суммы дохода вычитаются:

- обязательства по другим кредитам в размере 100% от среднемесячного платежа;

- обязательства по предоставленным поручительствам в размере 50 % среднемесячного платежа;

- другие обязательные платежи.

При определении размера среднемесячного обязательства по введенному кредиту или поручительству учитываются платежи:

- по процентам, начисленным на фактический остаток ссудной задолженности:

Сумма % = Сумма задолженности х годовая % ставка/100 х 12

- по основному долгу.

2. Платежеспособность определяется по формуле:

Р = Дч х К х t, (1)

где Дч – среднемесячный доход (чистый) за 6 месяцев за вычетом всех обязательных платежей;

К – коэффициент зависимости от величины Дч (К = 0,7 при Дч в сумме до 45 000 рублей, К = 0,8 при Дч в сумме свыше 45 000 рублей);

t – срок кредитования в месяцах.

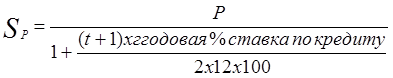

3. Определяется максимальный размер предоставляемого кредита (Sp) исходя из платежеспособности заемщика (P):

, (2)

, (2)

где t – срок кредитования в месяцах.

К примеру располагаемый доход заемщика составляет 25 000 руб., он желает получить кредит на 3 года под 18 % годовых, следовательно, максимальная сумма кредита, которая может быть ему предоставлена:

Sp = 25 000:[1 + (3 +1) * 18 / 2 * 12 * 100] = 830 000 руб.

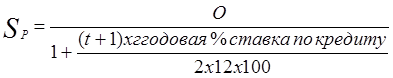

4. Рассчитывается максимальный размер кредита (So) исходя из предоставленного обеспечения. При этом совокупное обеспечение должно покрывать сумму кредита и причитающихся за его пользование процентов за период не менее года (в случае, если кредит предоставляет сроком до года).

, (3)

, (3)

где О – совокупная платежеспособность поручителя;

t – период устанавливается следующих образом:

- в случае, если кредит предоставляется сроком до года, t принимается равным сроку кредита в целых месяцах,

- в остальных случаях t принимается за 12 месяцев.

5. Затем необходимо сравнить значение Sp и So. При этом максимальная сумма кредита не должна превышать наименьшего из сравниваемых значений.

В зависимости от вида выбранного кредита Банк рассматривает кредитную заявку от 1 до 5 рабочих дней. После принятия Банком решения кредитный работник информирует Заемщика, в случае положительного решения Заемщик приглашается в Банк для подписания кредитного договора. Для подписания договоров поручительства, договоров залога (в зависимости от вида обеспечения) Заемщик обеспечивает явку поручителей, залогодателей.

Этап 5: после подписания кредитного договора, договоров обеспечения, предоставления страхового полиса на заложенное имущество (при необходимости) Заемщик может получить кредит. Выдача кредита производится в соответствии с условиями кредитного договора как наличными деньгами, так и в безналичном порядке.

Этап 6: после получения кредита необходимо ежемесячно являться в Банк для уплаты процентов за пользование кредитом, погашения части кредита, либо всей суммы (в зависимости от вида кредита) в сроки, предусмотренные кредитным договором (как правило, ежемесячно).

На Заемщика возлагаются обязанности по ежегодному продлению договоров страхования (имущества, жизни).[39]

Для индивидуальных предпринимателей в банке схожий порядок предоставления кредита. Однако существуют специфические особенности, которые касаются пакета документов, предоставляемых индивидуальными предпринимателями для получения кредита.

Еще по теме:

Методы маркетинга страхования

Традиционно в западной практике страхового дела применяется три метода продвижения страховых услуг от страховщика к потенциальным клиентам: экстенсивный, исключительный и выборочный. Смысл экстенсивного метода продвижения страховых услуг заключается в использовании любых посредников страховой компа ...

Расчеты через подразделение расчетной сети Банка России

На настоящий момент это наиболее широко используемая форма. Особым субъектом подобных соглашений является специальное подразделение Банка России - РКЦ, выступающий посредником в платежах между коммерческими банками. Кредитная организация (филиал) имеет право открывать корреспондентский счет (субсче ...

Контроль банка России за состоянием внутреннего

контроля в банках

Банк России осуществляет постоянный мониторинг за состоянием внутреннего контроля в коммерческих банках. В составе годового отчета банк обязан представить по отдельной форме полную информацию о службе внутреннего контроля и показателях оценки ее деятельности. Деятельность службы внутреннего контрол ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело