Порядок организации кредитования индивидуальных предпринимателей и физических лиц

Банковское дело » Банковское кредитование физических лиц и индивидуальных предпринимателей » Порядок организации кредитования индивидуальных предпринимателей

и физических лиц

Кредиты населению (за исключение кредитов на неотложные нужды) предоставляются на условиях целевого использования. С целью снижения риска невозврата кредитных ресурсов и защиты интересов вкладчиков, обязательными условиями предоставления кредитов являются наличие источников погашения кредитных средств и оформление ликвидного обеспечения.[16]

Политика банка в области потребительского кредитования была направлена, с одной стороны - на укрепление долговременных связей с клиентами, с другой – на снижение риска кредитных операций. Программы потребительского кредитования банка предусматривают улучшение условий кредитования для постоянных клиентов: с каждым новым кредитом условия выгоднее.

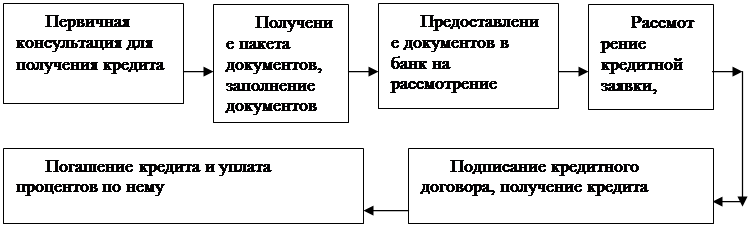

Схема потребительского кредитования физических лиц представлена на рисунке 2.

Рисунок 2 – Основные этапы кредитования физических лиц

Важной задачей банка в области потребительского кредитования является формирование качественного кредитного портфеля, основа которого – оптимизация кредитного риска и доходности, а также объективная оценка платежеспособности клиента.

Остановимся подробней на потребительском кредите на неотложные нужды. Требование к заемщику:

- минимальный возраст - 21 год,

- максимальный возраст определяется условием: к моменту погашения последнего платежа по потребительскому кредиту возраст не должен превышать пенсионного возраста, установленного законодательством Российской Федерации (женщины - 55 лет; мужчины – 60 лет),

- наличие городской прописки;

- стаж на последнем месте работы не менее 6 месяцев.

- в зависимости от суммы, обеспечение по кредиту.

Потребительский кредит предоставляется на срок от 6 месяцев до 3 лет. Максимальный размер потребительского кредита определяется размером «располагаемого» дохода Заемщика. Размер ежемесячного аннуитетного платежа не должен превышать 45% «располагаемого» дохода Заемщика.[22]

Рассмотрим основные этапы кредитной сделки:

Этап 1: для получения кредита необходимо обратиться за первичной консультацией в ОАО Сбербанк России;

Этап 2: полученный в Банке пакет документов (заявление-анкета, бланк справки о среднемесячной заработной плате за последние 6 месяцев для заемщика и поручителей) необходимо заполнить с учетом следующего:

- все пункты в заявлении-анкете должны быть заполнены полностью (при отсутствии информации на поставленный вопрос необходимо писать «нет», «не имею» и т.д.).

- Заявление-анкета заполняется и подписывается собственноручно заемщиком и поручителями.

- Справка должна быть написана одним почерком, одним цветом чернил, исправления в справках не допускаются.

- Справку имеют право подписывать руководитель и главный бухгалтер предприятия. Подписи руководителя и главного бухгалтера расшифровываются.

- Справка должна быть заверена печатью предприятия.

Этап 3: собрав полный пакет документов: заявление-анкету, справки от заемщика и поручителей о среднемесячной заработной плате за последние 3 месяцев, оригиналы паспортов, а при необходимости и другие документы (например, при залоге автомобиля - паспорт транспортного средства, свидетельство о государственной регистрации транспортного средства и т.д.), - необходимо предоставить документы в Банк на рассмотрение;

Этап 4: производится проверка предоставленных документов и сведений, указанных в заявлении-анкете, рассчитывается платежеспособность заемщика и поручителя и устанавливается максимальный размер кредита. Платежеспособность определяется на основании документов, подтверждающих величину доходов и размер производимых удержаний и предоставленного заявления-анкеты в несколько этапов.

Еще по теме:

Эволюция центральных банков России и зарубежных государств

Возникновение центральных банков исторически связано с централизацией банкнотной эмиссии в руках немногих наиболее надежных, пользовавшихся всеобщим доверием коммерческих банков, чьи банкноты могли успешно выполнять функцию всеобщего кредитного орудия обращения. Такие банки стали называть эмиссионн ...

Природно-экономические условия и направления

производственно-коммерческой деятельности СЗАО

"СКВО"

Природно-экономические условия СЗАО "СКВО" типичны для Зерноградского района Ростовской области. Почвы хозяйства - черноземные, высокоплодородные. Однако количество осадков в вегетационный период недостаточное и неустойчивое по годам. Тепла хватает для выращивания самых теплолюбивых культ ...

Корпоративные ценные

бумаги

Корпоративные ценные бумаги - это ценные бумаги, эмитентами которых выступают акционерные общества, предприятия и организации других организационно-правовых форм собственности, а также банки, инвестиционные компании и фонды.[5] Корпоративные ценные бумаги представлены различными их видами: долговым ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело