Контрольные показатели деятельности кредитных организаций, отслеживаемые управлением по контролю и надзору Банка России

Банковское дело » Система показателей оценки финансово-хозяйственной деятельности кредитных организаций » Контрольные показатели деятельности кредитных организаций, отслеживаемые управлением по контролю и надзору Банка России

В соответствии с законодательством и его требованиями сформирован порядок и сроки представления отчетности кредитными организациями. Ежемесячно банки представляют в Центробанк существенный объем информации:

· информация о качестве ссуд, ссудной и приравненной к ней задолженностям;

· данные о крупных кредитах;

· данные о средневзвешенных процентных ставках по кредитам, предоставленным кредитной организацией;

· сводный отчет о размере рыночного риска;

· информация о соблюдении кредитными организациями, осуществляющими эмиссию облигаций с ипотечным покрытием, требований к ипотечному покрытию облигаций;

и т.д. (всего 17 форм к заполнению).

Квартальная отчетность включает в себя 7 форм:

· отчет о прибылях и убытках кредитной организации;

· бухгалтерский баланс;

· данные о средневзвешенных процентных ставках по выданным кредитной организацией собственным векселям и т.д.

Годовая отчетность включает в себя 5 форм: справка о внутреннем контроле в кредитной организации, сведения о заключении договора на проведение ежегодной аудиторской проверки кредитной организации, бухгалтерский баланс, отчет о прибылях и убытках, отчет об уровне достаточности капитала, величина резервов на покрытие сомнительных ссуд и иных активов.

Для консолидированной годовой и квартальной отчетности используются кроме консолидированного отчета о прибылях и убытках, консолидированный балансовый отчет, отчет о составе участников банковской группы, отчет об открытых валютных позициях банковской консолидированной группы, отчет об обязательных нормативах банковской группы.

Каждая из форм отчетностей основывается на соблюдении или использует в своем формировании определенные нормативы банковской деятельности, определенные законодательством. Наибольшее значение для диагностики состояния кредитной организации, согласно внутренним положениям и указаниям Центробанка, имеют следующие показатели [30]:

1) Н1 – норматив достаточности капитала - регулирует риск несостоятельности банка и определяет требования по минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного и рыночного рисков. Определяется как отношения размера собственных средств банка и суммы его активов, взвешенных по уровню риска. Минимальное допустимое числовое значение норматива Н1 устанавливается в зависимости от размера собственных средств банка:

- для банков с размером собственных средств не менее суммы эквивалентной 5 млн. евро – 10%;

- для банков с размером собственных средств менее суммы, эквивалентной 5 млн. евро – 11%.

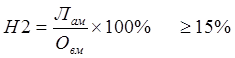

2) Н2 – норматив мгновенной ликвидности – регулирует (ограничивает) риск потери банком ликвидности в течение 1 операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования:

(1)

(1)

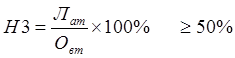

3) Н3 – норматив текущей ликвидности – регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимального отношения суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней.

(2)

(2)

4) Н4 – норматив долгосрочной ликвидности - норматив, утверждаемый центральными банками для кредитных организаций; представляет собой отношение выданных банком кредитов, займов и депозитов со сроком погашения свыше одного года к капиталу банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долговым обязательствам на срок свыше одного года.

Еще по теме:

Расчетно-кассовое обслуживание

Расчетное обслуживание. Услуги по осуществлению расчетных операций через расчетные сети, участником которых является коммерческий банк, в соответствии с используемой технологией расчетов называют расчетными. Каждый коммерческий банк обязательно является участником как минимум одной расчетной сети — ...

Факторы, определяющие кредитную политику

Как и во всех государствах постсоветского пространства, в Казахстане уже более шести лет существует двухуровневая банковская система, однако ее влияние на экономическое положение республики далеко от желаемого. Главная причина сложного положения в банковской системе связана с тем, что большинство б ...

Направления банковских стратегий и планирование деятельности

Финансовый менеджмент деятельности коммерческого банка направлен на оптимизацию управления банковскими финансами. Сдача же составляющих системы управления банком формируется учитывая необходимость обеспечения адекватной поддержки финансовой деятельности. Согласно современной экономической теории и ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело