Совершенствование методики оценки кредитоспособности заемщика – юридического лица

Банковское дело » Оценка кредитоспособности заемщика российскими коммерческими банками » Совершенствование

методики оценки кредитоспособности заемщика – юридического лица

Как видно из Талицы 3.1.21 новая усовершенствованная методика состоит из оценочных шести коэффициентов. Оценочные коэффициенты состоят из 3 групп коэффициентов ликвидности, финансовой устойчивости и рентабельности по 2 коэффициента в каждой группе. Вес всей коэффициентов соразмерен для более объективной и всесторонней оценки финансового состояния заемщика и оценки его кредитоспособности.

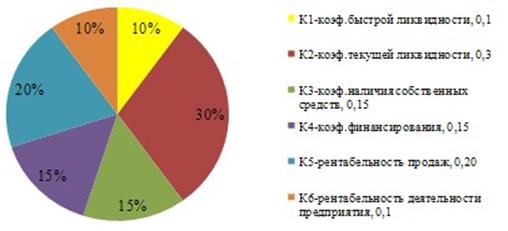

На основе новой усовершенствованной методики оценки кредитоспособности заемщика рассмотрим основные оценочные коэффициенты и их веса в общей сумме баллов в Рисунке 3.1.15.

Рисунок 3.1.18. Удельный вес оценочных коэффициентов в сумме баллов по усовершенствованной методике оценки кредитоспособности заемщика, %

оценка кредитоспособность заемщик юридический

Как видно из Рисунка 3.1.18 доля коэффициентов ликвидности в сумме баллов снизилась до 0,40, при этом доля коэффициентов устойчивости и рентабельности возросла и стала более пропорциональной. Данные изменения в методике Сбербанка помогут более точно и всесторонне оценить заемщиков во избежание риска невозврата кредита.

Формула расчета суммы баллов S для новой усовершенствованной методики будет выглядеть следующим образом:

![]()

Сумма баллов (S) влияет на рейтинг заемщика следующим образом:

- S=1,25 и менее — заемщик может быть отнесен к первому классу кредитоспособности. Обязательным условием отнесения к данному классу является значение коэффициента К5 на уровне, установленного для 1-го класса кредитоспособности;

- 1,25 < S < 2,35 соответствует второму классу;

- S> 2,35 соответствует третьему классу.

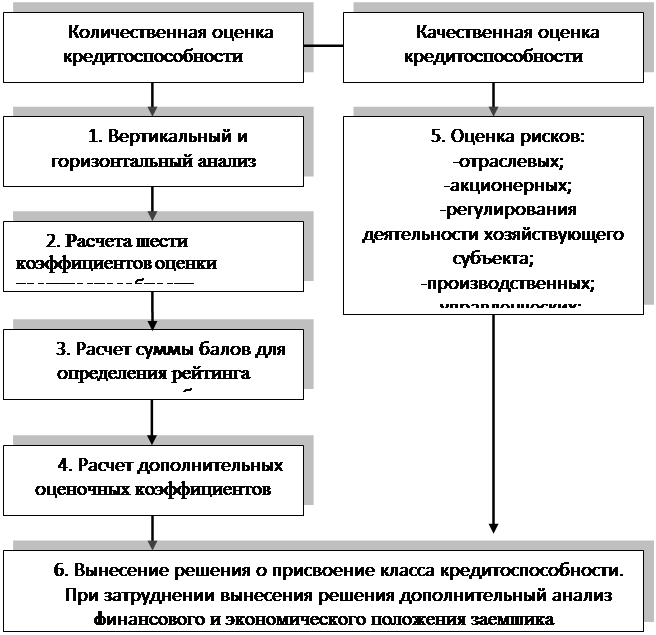

Усовершенствованная методика оценки кредитоспособности будет состоять из шести основных этапов:

1. Вертикальный и горизонтальный анализ отчетности заемщика.

2. Расчета шести коэффициентов оценки кредитоспособности заемщика.

3. Расчет суммы баллов для определения рейтинга кредитоспособности заемщика.

4. Расчет дополнительных оценочных показателей.

5. Определение основных рисков связанных с деятельностью заемщика.

6. Вынесение решения о присвоение класса кредитоспособности заемщика.

Новая усовершенствованная методика оценки кредитоспособности заемщика – юридического лица поможет банку принимать решение о выдаче кредита более взвешенно, с учетом тенденций и изменений в балансе. Вынесение решения о присвоение класса кредитоспособности будет основываться не только на основных коэффициентах ликвидности, а на соотношении коэффициентов ликвидности, финансовой устойчивости и рентабельности.

Рисунок 3.1.19. Усовершенствованная методика оценки кредитоспособности

В Таблице 3.1.22 проведем сравнительный анализ методики Сбербанка РФ и новой усовершенствованной методике оценки кредитоспособности заемщика - юридического лица.

Таблица 3.1.22 Сравнительный анализ методики Сбербанка РФ и усовершенствованной методики оценки кредитоспособности заемщика

|

Методика Сбербанка РФ |

Усовершенствованная методика | ||

|

1. Вертикальный и горизонтальный анализ финансового состояния заемщика | |||

|

1. Оценочные коэффициенты |

Вес показателя в сумме баллов |

2. Оценочные коэффициенты |

Вес показателя в сумме баллов |

|

Коэффициенты ликвидности | |||

|

К1 – коэф. абсолютной ликвидности |

0,05 | ||

|

К2 – коэф. быстрой ликвидности |

0,1 |

К1 – коэф. быстрой ликвидности |

0,1 |

|

К3 – коэф. текущей ликвидности |

0,4 |

К2 – коэф. текущей ликвидности |

0,3 |

|

Коэффициенты финансовой устойчивости | |||

|

К4 – коэф. наличия собственных средств |

0,2 |

К3 – коэф. наличия собственных средств |

0,15 |

|

К4 – коэф. финансирования |

0,15 | ||

|

Коэффициенты рентабельности | |||

|

К5 – рентабельность продаж |

0,15 |

К5 – рентабельность продаж |

0,2 |

|

К6 – рентабельность деятельности предприятия |

0,1 |

К6 – рентабельность деятельности предприятия |

0,1 |

|

2. Расчет суммы баллов для определения рейтинга кредитоспособности заемщика. |

3. Расчет суммы баллов для определения рейтинга кредитоспособности заемщика. | ||

|

3. Расчет дополнительных оценочных показателей. |

4. Расчет дополнительных оценочных показателей. | ||

|

4. Определение основных рисков связанных с деятельностью заемщика |

5. Определение основных рисков связанных с деятельностью заемщика | ||

|

5. Вынесение решения о присвоение класса кредитоспособности заемщика |

6. Вынесение решения о присвоение класса кредитоспособности заемщика | ||

Еще по теме:

Валютная корзина

После отмены золотодевизного стандарта и режима фиксированных паритетов и курсов и переходе к Ямайской валютной системе и плавающим валютным курсам международные валютные единицы приравнены к определенной валютной корзине. Существует несколько видов валютных корзин. Они различаются составом валю ...

Виды валютных счетов юридических лиц

Валютный счет - это счет в банковском учреждении, принадлежащий юридическому или физическому лицу, на котором накапливаются и расходуются их средства в иностранной (конвертируемой) валюте. По средствам на валютных счетах банками начисляются проценты в тех валютах, в которых они имеют доходы от разм ...

Современные сущность, роль и основные задачи ПФР

Положение о Пенсионном фонде Российской Федерации утверждено постановлением Верховного Совета РФ от 27 декабря 1991г. В соответствии с Положением Пенсионный фонд РФ подчинен Правительству РФ. Пенсионный фонд является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело