Совершенствование методики оценки кредитоспособности заемщика – юридического лица

Банковское дело » Оценка кредитоспособности заемщика российскими коммерческими банками » Совершенствование

методики оценки кредитоспособности заемщика – юридического лица

Методика, разработанная Сбербанком РФ, принята и действует с 30 июня 2006 года. Методика успешно реализовывалась и давала положительные результаты до 2008 года. В 2008 году мировые и российские банки, и Сбербанк РФ в частности, столкнулись с проблемой массового невозврата кредитов, причиной которой послужил мировой экономический кризис.

Первые недели 2008 года практически все российские и зарубежные эксперты считали ситуацию в мировой экономике благополучной, однако 22 января мировые биржи сотрясло первое падение. Вслед за ним последовал ряд новых биржевых обвалов. Фондовые рынки планеты оказались дестабилизированы. Усилилась инфляция, начали резко расти цены на продовольствие. Ряд американских и европейских банков заявили о колоссальных убытках, понесенных по итогам 2007 года. Стали ясны масштабы хозяйственных проблем в США. Начался новый мировой кризис.

В банковском секторе отечественной экономики мировой хозяйственный кризис сразу дал о себе знать. После цикла первых биржевых обвалов в январе-феврале 2008 года российские банки начали всерьез ощущать недостаток платежных средств. Избыток свободных средств в мировой экономике сменился их острой нехваткой. Возможности внешнего кредитного поддержания российских компаний существенно сократились, открыв наличие внутренних экономических проблем. Дефицит платежных средств у банков оказался возможен благодаря увеличению трудностей с оплатой кредитов у должников, прежде всего относящихся к «среднему классу».

В ходе зимнего кризиса ликвидности банки обнаружили, что средства быстро уходили, но медленно возвращались. Система начала терять эффективность. Большая доля кредитов приобрела черты невозвратных. При этом отечественные финансовые институты сами оставались должниками на мировом рынке. Вследствие паники из российских банков произошел отток иностранных капиталов, открывший недостаток собственных платежных средств.

Ощутимое сокращение выплат по долгам может моментально вызвать в банковском секторе очередную нехватку платежных средств, породив серьезные затруднения в выплате пенсий. Привести к новому дефициту ликвидности в российских банках способно открытие торгового кризиса в США (вероятное уже осенью), знаменующего переход глобального кризиса на новую стадию. В результате последующего инфляционного скачка покупательная способность россиян понизится еще больше, что способно уже зимой 2008-2009 годов вызвать национальный кризис продаж.[12]

Исходя из вышеизложенного, необходимо усовершенствовать методику оценки кредитоспособности заемщиков Сбербанка РФ во избежание риска массового невозвтрата кредитов в дальнейшем. Необходимо ужесточить критерии оценки кредитоспособности для большей обеспеченности кредитов.

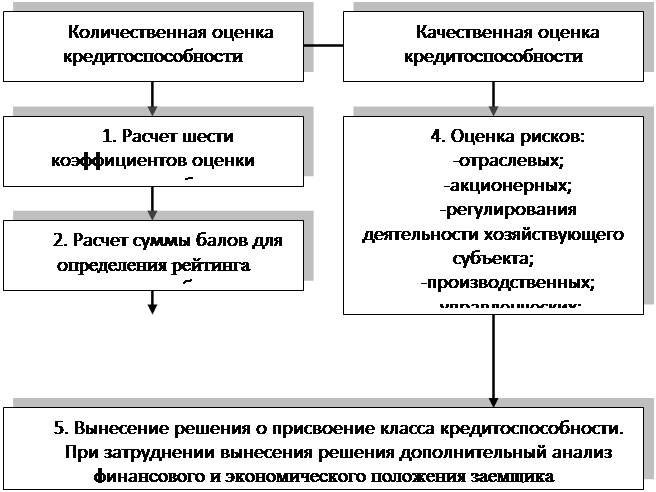

В настоящее время методика оценки кредитоспособности заемщика Сбербанка РФ состоит из пяти основных этапов:

1. Расчета шести коэффициентов оценки финансового положения заемщика.

2. Расчет суммы баллов для определения рейтинга кредитоспособности заемщика.

3. Расчет дополнительных оценочных показателей.

4. Определение основных рисков связанных с деятельностью заемщика.

5. Вынесение решения о присвоение класса кредитоспособности заемщика.

Этапы оценки кредитоспособности заемщика приведены в Рисунке 3.1.16.

![]()

Еще по теме:

Анализ динамики и структуры доходов Фонда социального страхования

Поскольку главным фактором для формирования прибыли является объем и качество доходов, необходим всесторонний анализ динамики и структуры доходов. Задачи анализа динамики и структуры доходов организации заключаются в оценке их объема и структуры, динамики доходных составляющих, оценке уровня доходо ...

Кредитный риск-менеджмент как один из инструментов управления кредитным

риском

Кредитный риск-менеджмент, основанный на системной организации банковского дела, представляет зарождающее, находящееся в стадии становления, направление банковской деятельности. Коммерческие банки интегрируются в мировое банковское сообщество и в полной мере ощущают на себе воздействие процессов гл ...

Форма договора банковского вклада

Согласно ст. 836 ГК РФ договор банковского вклада должен быть заключен в письменной форме. Письменная форма договора банковского вклада считается соблюденной, если внесение вклада удостоверено сберегательной книжкой, сберегательным или депозитным сертификатом либо иным выданным банком вкладчику док ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело