Перспективы развития банковского кредитования малого бизнеса

Банковское дело » Кредитование малого предпринимательства в коммерческом банке » Перспективы развития банковского кредитования малого бизнеса

Дальнейшие сценарии развития кредитования МСБ в значительной степени будут определяться государственной стратегией в этой сфере. В начале 2008 г. активные дискуссии по проблемам малого и среднего предпринимательства возобновились на уровне правительства и МЭРТа. В них уделяется значительное внимание вопросам предоставления залогов и кредитования старт-апов. Cегодня у малого бизнеса практически нет возможностей по привлечению средств в период создания предприятия, эту проблему предполагается решить за счет создания инфраструктуры поддержки малого предпринимательства – гарантийных и специализированных фондов.

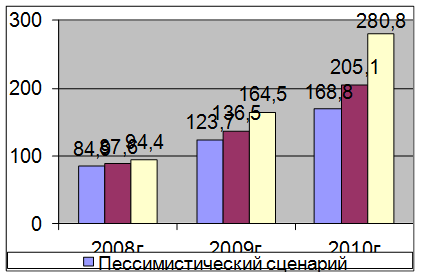

Если заявления по поддержке сегмента не будут носить декларативный характер, то банковское кредитование МСБ может демонстрировать достаточно высокие темпы роста на протяжении ближайших 3-5 лет. Мы выделяем три возможных варианта развития рынка, напрямую связанных с активностью государства в развитии малого и среднего бизнеса (рисунок 1).

Рисунок 1. Темпы роста портфеля кредитов МСБ могут постепенно замедляться, а могут сохраняться на высоком уровне

Пессимистичный вариант предполагает, что государство примет пассивную стратегию поддержки сегмента, фактически сохранив status quo в области стимулирования малых предприятий. В этом случае ограничения, связанные с развитием рынка, будут сниматься по мере его естественного «созревания». Банки найдут способ решить проблему с залогами, наработают опыт, конкуренция будет стимулировать снижение процентных ставок, а сами малые предприятия перестанут относиться к кредитованию как к финансовой экзотике. Согласно этому сценарию темпы роста портфелей будут постепенно замедляться. В этом случае к 2010 г. накопленный объем кредитов МСБ составит, по нашим прогнозам, порядка 168 млрд долл.

Реалистичный вариант связан с некоторым расширением государственной поддержки сектора, постепенным развитием механизмов субсидирования и рефинансирования кредитов, а также решением наиболее острых законодательных проблем (в первую очередь в области залогового законодательства и коррупционного давления на малый бизнес). В этом случае мы предполагаем более плавное замедление темпов роста сегмента с достижением величины совокупного портфеля в 205 млрд долл. к 2010 г.

Оптимистичный вариант предполагает, что усилия государственных органов будут системными, а поддержка – эффективной. Развитие кредитования малого и среднего бизнеса будет поддерживаться не только постепенным переходом сегмента в стадию зрелости, но и активной государственной политикой. Тогда, по нашим прогнозам, темпы роста совокупного портфеля в течение ближайших лет могут даже увеличиться, а к 2010 г. в активах банков порядка 280 млрд долл. будут приходиться на кредиты МСБ. Определяющий выбор между этими сценариями предстоит сделать государству.

Еще по теме:

Платежная система Казахстана

Эффективность функционирования банковской системы и финансовых рынков прямо зависит от уровня действующей в стране платежной системы. Основными критериями платежной системы, оптимально отвечающей потребностям экономики, являются оперативность и скорость проведения платежей, степень автоматизации и ...

Факторы, определяющие кредитную политику

Как и во всех государствах постсоветского пространства, в Казахстане уже более шести лет существует двухуровневая банковская система, однако ее влияние на экономическое положение республики далеко от желаемого. Главная причина сложного положения в банковской системе связана с тем, что большинство б ...

Информационная база для оценки кредитоспособности

предприятия

Для эффективного проведения оценки кредитоспособности предприятия необходимо, в первую очередь, создать информационную базу анализа. В целях определения категории качества ссуды, при формировании резервов на возможные потери по ссудам, в положении ЦБ 254-П от 26.03.04 [4] изложен примерный перечень ...

Меню сайта

- Главная

- История развития страхования

- Биржевые индексы

- Потребительский кредит

- Банковская система России

- Кредитная система

- Депозитные операции банка

- Банковское дело